2016年中国基因测序产业发展报告

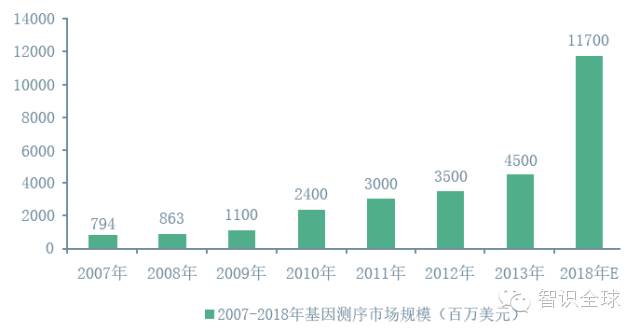

基因测序行业发展迅速,二代测序为主流技术。现下,一代基因测序技术由于通量较低、测序时间较长,已经不能满足研究应用的需要,以高通量低成本为特征的二代测序技术为目前应用最广泛的测序技术,测序时间相较于一代技术大大降低。基因测序作为精准医疗的重要一环,随着技术的进步以及成本的下降,近年来发展迅速,据BBCRESERCH统计,从2007年的7.94亿美元增长到2013年的45亿美元,复合增长率为33.5%,预计未来几年依旧会保持快速增长,2018年将达到117亿美元,复合增长率为21.1%。

2007-2018年全球基因测序市场规模图

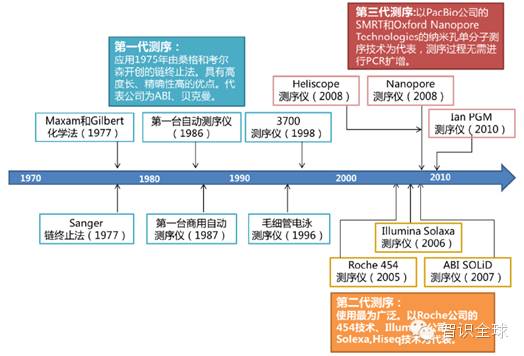

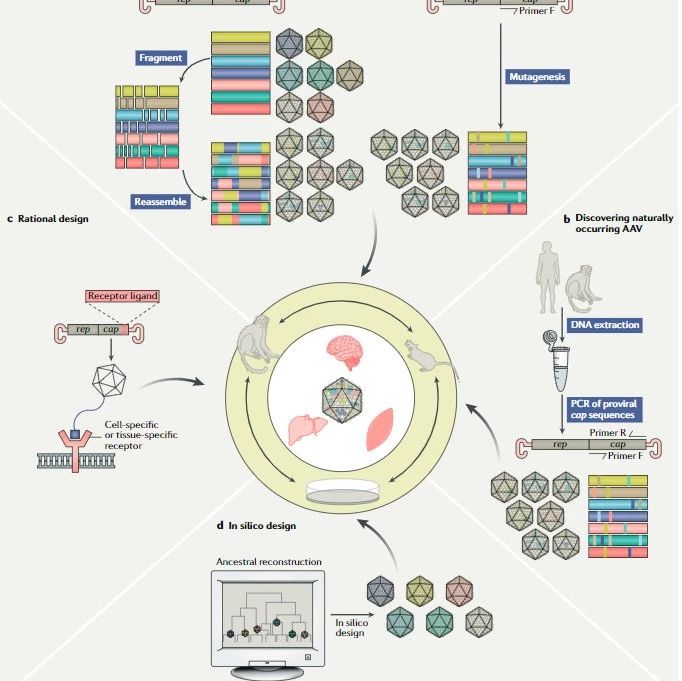

国家政策的支持及技术的不断突破是未来支撑基因测序蓬勃发展的两大基石。基因检测是从人体血液、体液或细胞中提取基因序列并进行测定,通常癌症相关基因的检出可提示患病的潜在可能。基因检测技术包含FISH、PCR、基因芯片及测序技术。其中,测序技术最受瞩目,历经了四代的创新发展,在成本、通量水平和精确性上已经达到了临床普及应用的水平。政策方面,国家公布了一系列试点单位并投放了支持研究的科研资金,正大力推动基因产业达到国际先进水平。

基因测序技术发展历程

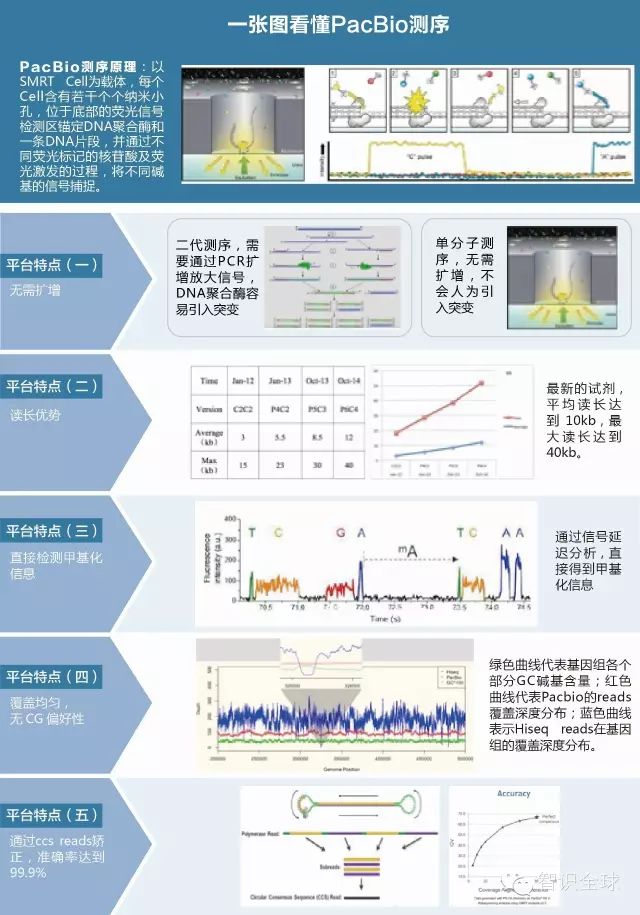

第三代测序--Pacbio测序原理和平台特点

基因测序技术将成为未来分子诊断的核心平台。从基因检测的市场容量和年复合增长率来看,二代测序及数字PCR一直以来都保持50%的市场增速。未来,随着测序技术水平提升,成本下降,计算能力提高,2017年测序技术将取得超过34亿美元的市场容量。

全球基因检测主要技术的细分市场增速概况

| 百万美元 | 市场容量 | 年复合增长率 | 细分市场主要公司 | |||

| 2007 | 2012 | 2017E | 历史 |

未来 预计 |

(按市场份额排序) | |

| FISH | 150 | 250 | 285 | 11% | 3% | Abolt,Agilent |

| PCR | 2,504 | 3,330 | 4,220 | 6% | 5% | |

| 即时定量PCR | 1,600 | 2,300 | 3,050 | 8% | 6% |

Life Technologies, Roche |

| 数字PCR | 4 | 30 | 220 | 50% | 49% |

Fluidlgm, Life Technologies |

| 传统PCR | 900 | 1,000 | 950 | 2% | -1% |

Life Technologies, Roche |

| 基因芯片 | 825 | 800 | 810 | -1% | 0% | |

| 基因表达 | 300 | 180 | 80 | -10% | -15% |

Affymetrix,Illumina, Agilent |

| 基因型分析 | 350 | 370 | 350 | 1% | -1% |

Illumina,Affymetrix, Agilent |

| 细胞遗传法 | 40 | 100 | 250 | 20% | 20% |

Agilent,Affymetrix, Illumina |

| 其它 | 135 | 150 | 130 | 2% | -5% |

Illumina,Affymetrix, Agilent |

| 测序 | 1,021 | 1,950 | 3,410 | 14% | 12% | |

| 一代测序(CE/Sanger) | 850 | 650 | 490 | -5% | -5% |

Life Technologies, GE |

| 二代测序 | 171 | 1,300 | 2,920 | 50% | 18% |

Illumina, Life Technologies |

| 其他试剂相关 | 500 | 650 | 780 | 5% | 4% |

Life Technologies, Thermo Fisher |

| 基因诊断整体市场 | 5,000 | 6,980 | 9,510 | 7% | 6% | |

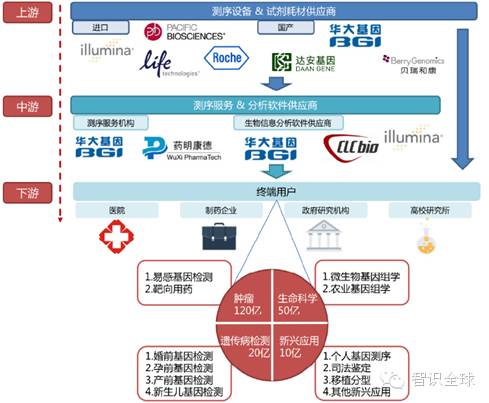

基因测序应用范围广,中游测序服务企业在技术集成上将有先发优势。基因测序可应用于肿瘤检测、遗传病检测等多方面。根据Illumina的测算,未来基因检测在肿瘤应用领域市场规模将达到120亿美元,占比60%;婚前、孕前、产前及新生儿基因检测的市场规模可达20亿美元,占比为10%。在整个基因测序产业链中,处于中游的测序服务提供商将凭借其独有的技术获取先发优势。现阶段,测序服务企业主要有Illumina、Roche、Pacific、Lifetech、华大基因、达安基因及贝瑞和康等公司,国内的医院、研究机构、药企等基因测序服务市场基本被有技术和成本优势的华大基因、贝瑞和康和安诺优达所占据。

基因测序产业链

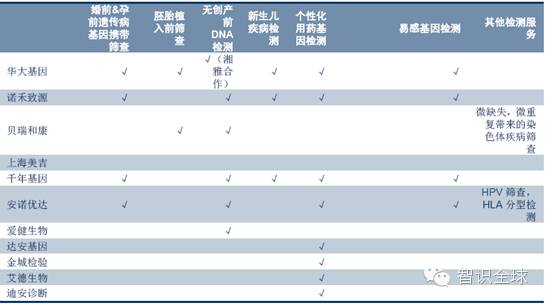

国内基因检测公司检测服务覆盖

中国公司测序仪发展情况表

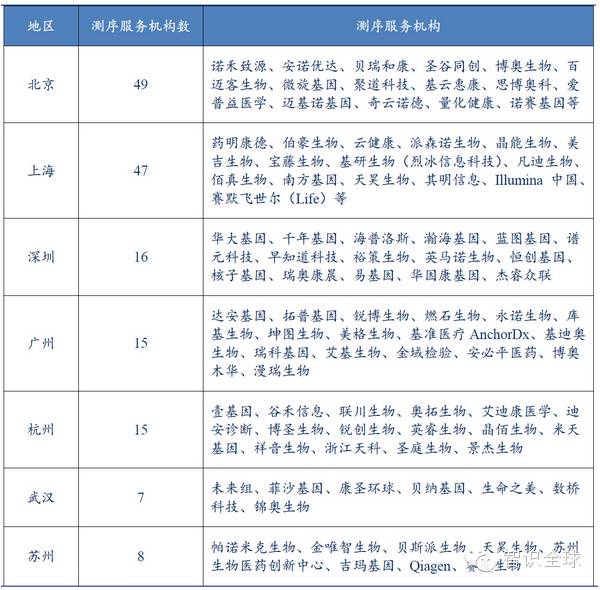

据不完全统计,截至目前,全国有数百家基因测序服务公司,主要分布在北京、上海、广州、深圳、杭州、天津、武汉等省市,2015年中,几乎每周都有成立新公司的消息。

其中,位于第一方阵的企业包括四家,华大基因、贝瑞和康、达安基因、博奥生物。其余较为知名的企业包括药明康德、安诺优达、诺禾致源等。

国内157家基因测序机构分布版图

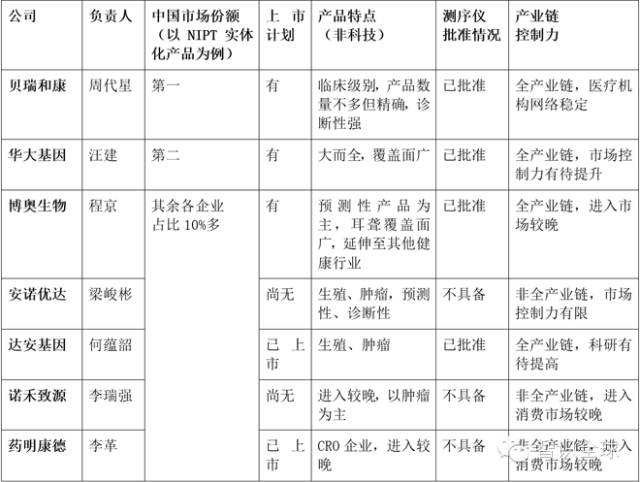

比较各公司实力的核心指标包括获得注册证或牌照的数量、销售收入、产品特点、渠道稳定性等,可以发现,公司拥有的测序仪数量并非比较基因公司的核心指标,大量闲置的测序仪是开销不是收入来源。

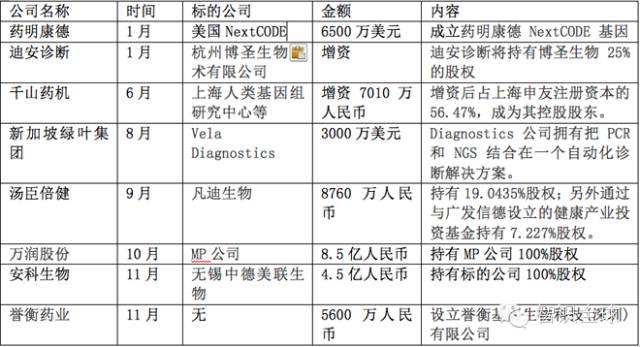

2015年,不仅成立了数量众多的基因公司,并且,发生了多起收购事件,收购的目的主要是切入基因行业或抢占地盘。其中比较重大的收购包括药明康德、千山药机、迪安诊断、绿叶集团、汤臣倍健、万润股份、安科生物、誉衡药业。这些公司中,很多都是转型到基因产业,玩家众多表明各方十分看好基因产业的发展前景。

2015年国内基因产业收购表

除了资金、技术实力雄厚的巨头外,小型基因公司的数量也在日益飞涨,这些初创公司的核心人员大多来自上述基因巨头,如华大基因等公司。

由于实力有限,初创公司采取了与大公司不同的发展路径。如价格战、贴近终端消费者、细分市场等策略。

持有价格战策略的公司也往往以贴近消费者的方式实现收入,因为其抛弃了医疗机构的渠道策略,这降低了渠道分成费用,据悉,医疗机构渠道会拿去30%左右的收入。

这些公司大多采用网络销售手段,如APP、微信公众号、网站等,试图拷贝美国基因消费公司23andMe的方式,但前景目前还难以定论。

从目前各基因公司的销售来源看,除科技服务外,生育健康领域无疑占据了最主要的地位,而在生育健康领域中,NIPT因获得了国家食药监总局的批准,又是重中之重。

据统计,贝瑞和康的产品,包括NextSeq CN500 高通基因测序仪及其相关配套试剂耗材在国内市场的占有率位居第一,约为70%(数据来源:贝瑞和康)。

华大基因曾在NIPT产品上率先降价,但其产品化的测序仪及配套试剂的市场份额却少于贝瑞和康。除上述两家公司外,中国NIPT剩余10%左右的市场份额被其他公司分享。

渠道尤其医疗机构的渠道数量和稳定性,决定了基因公司的销售收入和利润。

从中长期看,占领市场的多寡凭借的是销售策略。具体至贝瑞和康,则是其独特的“渠道致胜”理念获得市场认可。贝瑞和康利用国内现有的产前筛查和诊断网络进行渠道建设。这一网络是政府花费数十年建立起来的,现有300家左右的产前诊断中心和筛查中心,公司COO高扬曾详细描述了渠道的本质。

“公司的战略就是和国家花费十多年时间建立起来的网络合作,通过现有的成熟渠道,提供高品质的产前筛查方案。”从长远战略看,除了 “渠道致胜” ,产品,强强组合,才能生生不息。

值得注意的是,贝瑞和康最早完成了NIPT技术在中国的临床试验并实现技术推广,并于2014年与NIPT之父,香港中文大学的Dennis Lo合作在香港成立Xcelom公司。2016年2月,贝瑞和康NIPT升级产品贝比安plus全新上市,检测深度触及染色体微缺失微重复综合征,是国内首个覆盖十余种胎儿染色体疾病的NIPT项目。

随着几家公司拿到NIPT的cFDA注册证,市场格局大体形成,不具备下游控制力的小型公司很难后来居上。

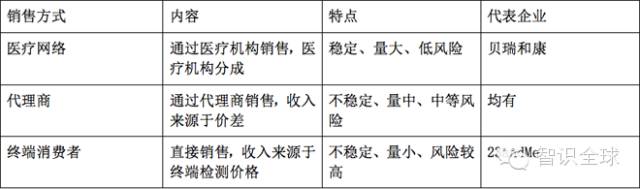

一般来说,基因产业的下游即医疗机构、消费者等,两者各有利弊,通过医疗机构销售数量稳定、风险小,但利润低,直接面对消费者利润高,但数量难以保证,并存在风险。

基因产品渠道分析表

2015年1月国家卫计委审批通过了108家医疗机构开展NIPT临床试点,多家基因公司中,贝瑞和康具有最为稳定的医疗机构渠道网络,这对其他基因产品的推广非常重要。

《国家卫生计生委医政医管局关于肿瘤诊断与治疗项目高通量基因测序技术临床应用试点工作的通知》,北京、上海、湖南、浙江、广东等多家机构入选,这些机构和临检实验室是企业开展肿瘤测序的准生证。

事实上,对于未纳入上述试点的医疗机构甚至体检中心,也在开展基因测序,检测费用无法进入公立医院统一账户,而只能游离于医院财务之外,形成“体外循环”的模式。私立医院收费则相对灵活。

调研发现,私立医院对基因测序产品的接受程度远大于公立医院。以北京市场的无创产前检测为例,知名私立医院均可提供检测,但公立医院覆盖范围有限,有需求的患者必须前往已与基因公司签约的医院检测。

不过,目前各公司对下游客户议价能力有限,加之价格战,造成了基因检测行业利润率普遍偏低的现状。

基因测序应用商大都没有自己的医院资源,很多还需要依赖渠道商去打开终端市场。由于医院的数量有限,目前有高通量测序试点资质的医院更少,面对同一家医院入口,市场中同类的基因测序应用商的数量,远远高于有实力的渠道商数量,因此在下游采购者方面的议价能力也显得不那么强,何况中国医疗环境一直倡导低水平广覆盖的原则,终端定价还要受到地方经济水平和物价收费的制约。

为打破医疗机构的垄断状态,一些公司开始直接面向消费者,市面上也陆续出现了诸如基因商城、基因检测APP等应用,但与医疗机构渠道相比,至少目前直接面对消费者的检测数量难以保证,虽然其利润相对较高。

代表性企业实力比较表

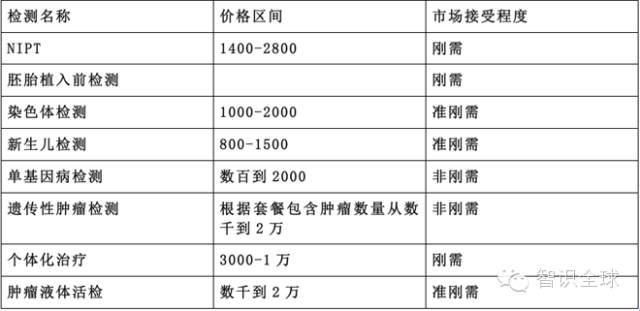

基因检测产品认可程度表

调研发现,NIPT处于市场爆发前夜,市场认可度十分广泛,与NIPT相关的生殖健康同样具有强劲的市场潜力,如辅助生殖检测(PDG、PDS)等,谁准备的越充分,谁最有可能笑到最后。

而肿瘤部分目前还未出现行业巨头,公司种类繁多,技术各异,平台多样,检测类型也包括传统样本(如,组织,石蜡切片等),还包括肿瘤循环细胞和ctDNA等,日显发展端倪,但是尚未有领导者。

这一情况反映到消费市场,则出现了价格差异大、市场接受程度不一等现象。下面以目前最具前景的肿瘤测序为例加以说明。

目前进入市场的肿瘤产品包括遗传肿瘤预测、肿瘤个体化用药、肿瘤液体活检等。

肿瘤的个体化用药及液体活检呈现出了较为稳定的发展态势,部分项目成为肿瘤病患的刚需产品。贝瑞和康推出了昂科益套餐,华大基因推出10余种癌症的用药基因检测、多态性及个别基因突变检测,安诺优达推出化药指导基因检测等。

最为全面的是贝瑞和康的套餐,其包括靶向用药指导、化药指导、疗效监测及个体化医疗全方位、易感基因检测五个项目。贝瑞和康将其称为可真正应用与临床的肿瘤检测。

此外,肿瘤液体活检也从2015年开始在中国陆续推出,这将称为基因检测领域的下一个突破口,随着中国肿瘤患病者的急剧增加,市场前景巨大。

据统计,全国有50家左右的公司在做肿瘤液体活检,几乎全部在北上广深一线城市,如贝瑞和康、华大基因、药明康德、燃石生物、益善生物、吉因加科技、宝藤生物、圣谷同创、艾德生物等,零星在苏州等地存在一两家,如苏州的普世华康等。

肿瘤液体活检存在两条技术路线,即ctDNA和CTC,并以前者为主,占比60%左右。但由于在精确性和检测技术上的差异,各公司的产品不像NIPT,而是其性能差距较大。其中,贝瑞和康的目标是将应用于临床检验。

据悉,贝瑞和康创新的技术核心是血浆ctDNA高通量基因测序。研发主要集中于肺癌、结直肠癌等和靶向用药相关的基因检测上。与其他公司不同,贝瑞和康的目标非常明确,不做预测性的基因检测,而是关注更具体的问题。例如肿瘤的驱动基因是怎么突变的,以及用药后耐药性的监控,主要集中在中晚期的肿瘤。贝瑞和康对于肿瘤产品的期望是把一个项目做到让人无话可说。在一款产品上,需要让临床形成共识,需要拿出更详实的卫生经济学数据。

调研认为,目前各基因公司的实力处于动荡阶段,今后的市场排名必会发生较大变化,而决定未来公司排名的关键因素在于产品战略、渠道建设和推广策略,同时,拥有全产业链的部署势必增加企业未来的竞争力和影响力。基因产业是一个科学家与商业的结合体,任何只强调其中一项的公司将处于被动地位。

在可预见的未来,基因组学相关产业将在以下三大领域取得突破性进展: 应用于生殖健康,显著降低出生缺陷,提高人类健康水平;揭示肿瘤的发病机制,肿瘤基因组测序技术成为肿瘤的个体化治疗的基础;基因组技术与传统临床医学的最新科研结果结合,形成精准医疗,为疾病诊断、治疗、临床决策带来革命性的改变。

【来源】智识全球

【全文转载及整理】奥咨达

【声明】部分文章和信息来源于互联网,不代表本订阅号赞同其观点和对其真实性负责。如转载内容涉及版权等问题,请立即与我们联系,我们将迅速采取适当措施。